Nadpłata kredytu umożliwia zmniejszenie całkowitej kwoty do spłaty. To rozwiązanie staje się coraz bardziej popularne, bo kredytobiorcy są coraz bardziej świadomi jego zalet. Dlaczego warto skorzystać z nadpłaty i w jaki sposób można to zrobić? Dowiedz się z tego artykułu!

- Czym jest nadpłata kredytu?

- Korzyści wynikające z nadpłaty kredytu hipotecznego lub gotówkowego

- Czy można nadpłacić każdy kredyt?

- Jak nadpłacić kredyt?

- Jak nadpłacać kredyt, żeby optymalnie oszczędzać?

- Ile można zaoszczędzić, obniżając miesięczną ratę po nadpłacie?

- Ile można zaoszczędzić na skróceniu okresu kredytowania?

- Zgłoś się po zwrot kosztów kredytu w ramach sankcji kredytu darmowego

- Co zrobić, żeby otrzymać zwrot pieniędzy na mocy SKD?

- Czy warto nadpłacać kredyt?

- Kiedy nadpłacić kredyt?

- jak najlepiej nadpłacać kredyt, gdy bank pobiera prowizję od nadpłaty?

- Lepiej nadpłacać czy inwestować?

Czym jest nadpłata kredytu?

Nadpłata kredytu polega na zapłacie dodatkowej kwoty na konto banku lub firmy pożyczkowej, której nie przewiduje harmonogram spłaty kredytu. To kredytobiorca decyduje, kiedy i w jakiej wysokości wpłaca większą kwotę, choć w niektórych przypadkach bank wymaga wcześniejszego poinformowania go o tym fakcie – najczęściej w formie pisemnej.

Zdarza się nawet, że niektóre z banków wymagają sporządzenia aneksu do umowy, choć jest to coraz rzadziej spotykane zjawisko. Za każdym razem, gdy kredytobiorca nadpłaca kredyt hipoteczny lub konsumencki, bank powinien przygotować nowy harmonogram spłat, który uwzględni oszczędności kredytobiorcy wynikające z nadpłaty.

Korzyści wynikające z nadpłaty kredytu hipotecznego lub gotówkowego

Nadpłacanie kredytu hipotecznego lub gotówkowego ma zdecydowanie więcej zalet niż wad. Niekomfortowe dla kredytobiorcy może być pisemne ubieganie się o skorzystanie z możliwości wcześniejszej spłaty zobowiązania, a w skrajnych przypadkach prowizja za dokonanie nadprogramowej wpłaty.

Lista korzyści płynąca z działań związanych z nadpłatą kredytu jest zdecydowanie dłuższa. Zalety nadpłaty kredytu to między innymi:

- obniżenie kosztów kredytu – każda nadpłata odnosi się do kwoty kapitału, którą należy spłacić; nadpłata będzie prowadziła do zmniejszenia się podstawy do obliczania dalszych kosztów, a co za tym idzie samych kosztów;

- zmniejszenie wysokości raty zobowiązania – dokonując nadpłaty kredytu, kredytobiorca spłaca kwotę pożyczonego kapitału, a nie odsetki, stąd podstawa do obliczenia należności do banku zmniejsza się i wpływa na każdą kolejną ratę kredytu (dotyczy sytuacji z zachowaniem dotychczasowego okresu kredytowania);

- skrócenie okresu spłaty – osoba, która nadpłaca kredyt, ma do wyboru: skrócenie okresu kredytowania lub obniżenie raty; oba rozwiązania mają swoje zalety – jeśli kredytobiorca może pozwolić sobie na spłacanie równych rat i nie zależy mu na obniżeniu kolejnych rat, może wybrać skrócenie okresu spłaty, co szybciej da mu wolność od zobowiązania;

- poprawa zdolności kredytowej – raport BIK uwzględnia wszystkie transakcje związane ze zdolnością kredytową każdej osoby spłacającej pożyczkę – mówi także o terminowości spłacania zobowiązań oraz ciążących obowiązkach kredytowych; mniejsza kwota do spłaty będzie korzystnie wpływać na zdolność kredytową;

- zwiększenie bezpieczeństwa finansowego – wcześniejsza spłata kredytu hipotecznego lub gotówkowego pozwoli na uniknięcie wzrostu kosztów kredytowych związanych np. ze wzrostem stóp procentowych.

Czy można nadpłacić każdy kredyt?

Wcześniejsza spłata kredytu jest możliwa dla każdej osoby fizycznej zgodnie z ustawą. Co więcej, może tego dokonać w części lub w całości, wedle uznania. W przypadku kredytów konsumenckich oraz konsolidacyjnych bank nie może nie uznać wpłaty dodatkowych środków, ani naliczyć prowizji od częściowej wcześniejszej spłaty przed terminem.

Ustawa o kredycie konsumenckim. Art. 48. [Uprawnienie do przedterminowej spłaty kredytu]

2. Kredytodawca nie może uzależnić wcześniejszej spłaty kredytu od jego poinformowania przez konsumenta.

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-48

Jak nadpłacić kredyt?

Prawie każdy bank umożliwia klientom dokonania nadpłaty kredytu za pomocą systemu bankowości elektronicznej. Możesz to zrobić przy pomocy bankowości mobilnej lub korzystając z komputera. Wypełnij prosty formularz, w którym wskażesz, jakie zobowiązanie nadpłacasz i jaka ma być kwota nadpłaty

Ważne!

Podobnie jest z wysłaniem przelewu na konto banku. Aby dokonać nadpłaty kredytu, musisz wypełnić specjalny formularz, który znajdziesz w systemie bankowości internetowej instytucji, w której masz zaciągnięte zobowiązanie. Bez tego Twoja nadpłata nie zostanie uznana przez kredytodawcę i nie oszczędzisz w ten sposób ani złotówki.

Poza formularzem system wymaga też zaznaczenia wyboru sposobu nadpłaty – jako kredytobiorca musisz wybrać między obniżeniem kolejnych rat a skróceniem czasu obowiązywania umowy.

Jak nadpłacać kredyt, żeby optymalnie oszczędzać?

Nadpłata kredytu hipotecznego czy gotówkowego, jak wspomnieliśmy wcześniej, niejako zmusza kredytobiorcę do podjęcia decyzji odnośnie dalszych spłat. Do wyboru masz dwie opcje – skrócenie czasu trwania umowy lub obniżenie miesięcznej raty kredytu. Oba rozwiązania mają pewne cechy charakterystyczne, które warto poznać przed podjęciem decyzji.

Opinia ekspertki

Patrycja Szczepaniak, ekspertka ds. sankcji kredytu darmowego w firmie Helpfind

Ile zaoszczędzę, nadpłacając kredyt i wybierając obniżenie miesięcznej raty?

Obniżenie raty kredytu jest dobrym rozwiązaniem dla wszystkich, którzy chcą uzyskać nieco więcej elastyczności w zarządzaniu swoimi finansami. To, ile oszczędzisz na tym rozwiązaniu, najlepiej przedstawić na przykładzie.

Pan Jan zaciągnął w 2018 roku kredyt konsumencki w banku Santander na kwotę 120 tys. złotych. Okres kredytowania wynosił 10 lat. Oprocentowanie zmienne (wskaźnik WIRON i marża banku) tej pożyczki wynosi 9.58%, co oznacza, że mężczyzna musi oddać łącznie około 275 tys. złotych.

W 2022 roku kredytobiorca otrzymał w pracy awans i tym samym podwyżkę pensji, dzięki czemu przez 13 kolejnych miesięcy regularnie nadpłacał kredyt kwotą 3 tysięcy złotych. Dzięki takiemu rozwiązaniu i podjęciu decyzji o obniżeniu raty kredytu w następnych miesiącach wartość kolejnych wpłat zmniejszyła się o 527,54 zł.

Roczna oszczędność, wynikająca z nadpłaty, wynosi 6 330,48 złotych, co w skali całego kredytu pozwala na zaoszczędzenie aż 22 tys. złotych!

Skrócenie okresu kredytowania

Drugie rozwiązanie przeznaczone jest dla tych kredytobiorców, którzy są w stanie nadal regulować raty w takiej wysokości, jaką ustalono przy zaciąganiu kredytu. W tym wypadku nadpłata kredytu również zmniejsza ogólne zadłużenie, ale w o wiele większym stopniu niż zmniejszenie raty kredytu. Podobnie jak we wcześniejszym przypadku, najprościej wyjaśnić skrócenie czasu trwania umowy przy nadpłacie kredytu na przykładzie.

Pan Andrzej zaciągnął w 2018 roku identyczny kredyt gotówkowy co Pan Jan, czyli na kwotę 120 tys. złotych. Zobowiązanie zaciągnięto na 10 lat, przy czym oprocentowanie kredytu wynosi 9.59%. Łączna kwota do spłaty, jaką musi uregulować Pan Andrzej, wynosi około 275 tys. złotych.

Po 2 latach od zaciągnięcia kredytu żona mężczyzny postanowiła, że rozpocznie pracę i tym samym wspomoże domowy budżet, dzięki czemu w ciągu następnych 12 miesięcy udało im się spłacić dodatkowe 40 tysięcy złotych. Kredytobiorcy wybrali opcję skrócenia czasu trwania umowy. Dzięki temu rozwiązaniu zaoszczędzili oni w ostatecznym rozrachunku aż 42 tys. złotych. Przełożyły się na to 4 lata i 4 miesiące, bo o tyle skrócił się czas, w którym miała obowiązywać umowa kredytowa.

| Obniżenie raty kredytu | Skrócenie czasu obowiązywania umowy | |

| Kwota kredytu | 120 000 zł | 120 000 zł |

| Okres kredytowania | 10 lat | 10 lat |

| Kwota do zapłaty | 275 000 zł | 275 000 zł |

| Oszczędność w skali całego kredytu | 22 000 zł | 42 000 zł |

Zgłoś się po zwrot kosztów kredytów w ramach sankcji kredytu darmowego

Każdorazowa nadpłata kredytu gotówkowego wymusza przedstawienie nowego harmonogramu spłaty. Jeśli bank nie dostarczy takiego harmonogramu kredytobiorcy, który zdecydował się dokonać nadpłaty, to wówczas naraża się na ryzyko utraty dochodu. Na jakiej podstawie? Wynika to z artykułu 45. Ustawy o kredycie konsumenckim, czyli tzw. sankcja kredytu darmowego.

Ustawa o kredycie konsumenckim. Art. 45. [Sankcja kredytu darmowego]

Źródło: Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-45

Konkretny przepis stanowiący o konieczności przedstawienia nowego harmonogramu spłaty dotyczy tak naprawdę ogólnych zasad i terminów spłaty kredytu. Nie da się jednak zaprzeczyć, że nadpłacanie kredytu zmienia te zasady i terminy, a więc kredytodawca ma obowiązek wysłać nowy harmonogram po każdej nadpłacie.

Jeśli tego nie zrobił w przypadku Twojej umowy, to koniecznie sprawdź, czy Twoja sprawa kwalifikuje się do skorzystania z sankcji kredytu darmowego. Jeśli tak, to możesz uzyskać od banku rekompensatę. Niestety oświadczenie o sankcji kredytu darmowego nie wystarczy, więc masz dwie opcje: droga sądowa lub bezpłatna analiza w naszej firmie i wypłata rekompensaty w ciągu 21 dni.

Ustawa o kredycie konsumenckim. Art. 30. - [Treść dokumentu umowy]

[...]

8) zasady i terminy spłaty kredytu, w szczególności kolejność zaliczania rat kredytu konsumenckiego na poczet należności kredytodawcy, w tym informację o prawie, o którym mowa w art. 37 ust. 1; jeżeli w ramach kredytu stosuje się różne stopy oprocentowania dla różnych należności kredytodawcy, należy także podać kolejność zaliczania rat kredytu konsumenckiego na poczet różnych należnych sald, dla których stosuje się różne stopy oprocentowania;

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-30

Jeżeli w umowie znajdą się nieprawidłowości ujęte w artykule 45. o sankcji kredytu darmowego, to wówczas bank musi zwrócić ubezpieczenie kredytu, aby rzeczywiście był on dla kredytobiorcy darmowy. Do spłaty pozostaje wtedy tylko kapitał. Wszystkie inne niż kapitał opłaty, które składają się na całkowity koszt kredytu, zostaną anulowane. Tę część, którą już spłaciłeś(-aś), bank będzie musiał Ci zwrócić.

Co zrobić, żeby otrzymać zwrot pieniędzy na mocy SKD?

Jeśli w swojej umowie kredytowej znajdziesz błędy albo niedozwolone zapisy, wówczas możesz ubiegać się o jej unieważnienie na mocy sankcji kredytu darmowego.

Nie wiesz, czy Twój kredyt gotówkowy kwalifikuje się do skorzystania z tego mechanizmu? Wystarczy, że wyślesz swoje dokumenty do bezpłatnej analizy – sprawdzimy je, a następnie zaproponujemy rozwiązanie, czyli gotówkę, która trafi na Twoje konto w ciągu kilkunastu dni.

Co musisz zrobić, żeby otrzymać pieniądze?

- Wypełnij krótki formularz na Helpfind.pl.

- Przygotuj i prześlij dokumenty do analizy

- Poczekaj na kontakt ze strony Helpfind.

- Jeśli znajdziemy podstawy do zastosowania sankcji kredytu darmowego, wówczas przedstawimy Ci propozycję odkupu wierzytelności.

- Po zaakceptowaniu propozycji i podpisaniu dokumentów, otrzymasz pieniądze na swoje konto w ciągu 21 dni roboczych.

Czy warto nadpłacać kredyt?

Każda, nawet niewielka nadpłata kredytu jest dobrym rozwiązaniem dla pożyczkobiorców, bez względu na to, czy jest to równowartość kolejnej raty, czy niewielkie sumy, sięgające 200–300 złotych.

Kredytobiorcy, którzy nadpłacają kredyt, zmniejszają swoje zadłużenie wobec banku – wynika to głównie z faktu, że każdą nadpłatę wpłatę przeznacza się na spłatę części kapitałowej, co oznacza, że poszczególne koszty kredytu się zmniejszają.

Kiedy nadpłacać kredyt?

Zastanawiasz się, kiedy nadpłacać kredyt gotówkowy? Przede wszystkim musisz generować komfortowe nadwyżki finansowe w każdym lub w prawie każdym miesiącu. Oczywiście może też być tak, że Twoje dochody są bardzo wysokie np. przez dwa miesiące w roku. W takiej sytuacji dobrym rozwiązaniem byłoby nadpłacanie kredytu właśnie w tych dwóch miesiącach, ale wówczas byłoby to nadpłacanie dużymi kwotami. Niezależnie od tego, jak będziesz nadpłacać kredyt, jego RRSO znacząco się zmniejszy, jeśli będziesz to robić konsekwentnie.

Pamiętaj jednak, że jeśli chcesz się zdecydować na nadpłacanie, to musisz mieć odpowiednie zabezpieczenie finansowe, które można podzielić na dwie istotne kategorie.

- Nie masz finansowej poduszki bezpieczeństwa

Poduszka bezpieczeństwa to swego rodzaju zabezpieczenie na najczarniejszą godzinę. Wiele rodzin regularnie wpłaca pieniądze na konto, które stanowi dla nich właśnie poduszkę bezpieczeństwa. Na ogół powinna to być kwota, która pozwoli Tobie i Twojej rodzinie przeżyć co najmniej 3 miesiące bez jakiegokolwiek dochodu. Oczywiście im większa poduszka bezpieczeństwa, tym lepiej. Optymalna byłaby taka, która pozwoli przeżyć bez dochodu przez pół roku.

- Nie masz odłożonych żadnych funduszy na emeryturę

Nawet teraz emeryci mają problemy, żeby związać koniec z końcem, jeśli nie mają wsparcia od swoich bliskich. Nie da się ukryć, że prognozy emerytalne nie są zbyt optymistyczne, dlatego rząd stara się wychodzić z różnymi inicjatywami, które dotyczą oszczędzania na bezpieczną emeryturę. Warto się tym zainteresować i zacząć odkładać przynajmniej niewielkie kwoty na ten czas.

Jak najlepiej nadpłacać kredyt, gdy bank pobiera prowizję od nadpłaty?

Kwestia nadpłaty kredytu hipotecznego wygląda nieco inaczej – w tym przypadku również działa zasada, że każde zobowiązanie może zostać nadpłacone, lecz w przeciwieństwie do kredytów konsumenckich czy konsolidacyjnych, bank ma prawo pobrać dodatkową opłatę.

Prowizja bankowa od nadpłaty kredytu jest pobierana od kredytobiorców, którzy zaciągnęli swoje zobowiązania przed 2017 rokiem. Dotyczy także tych osób, które zaciągnęły kredyty po tym terminie, ale od zawarcia umowy kredytu nie upłynęły 3 lata (w tym przypadku prowizja nie może przekroczyć 3% kwoty kredytu).

Jeśli kredyt hipoteczny został zaciągnięty po 2017 roku i od podpisania umowy kredytowej minęły 3 lata, to bank nie ma prawa pobrać jakiejkolwiek prowizji od nadpłaty kredytu.

Nadpłacanie kredytu a inwestowanie – co lepiej wybrać?

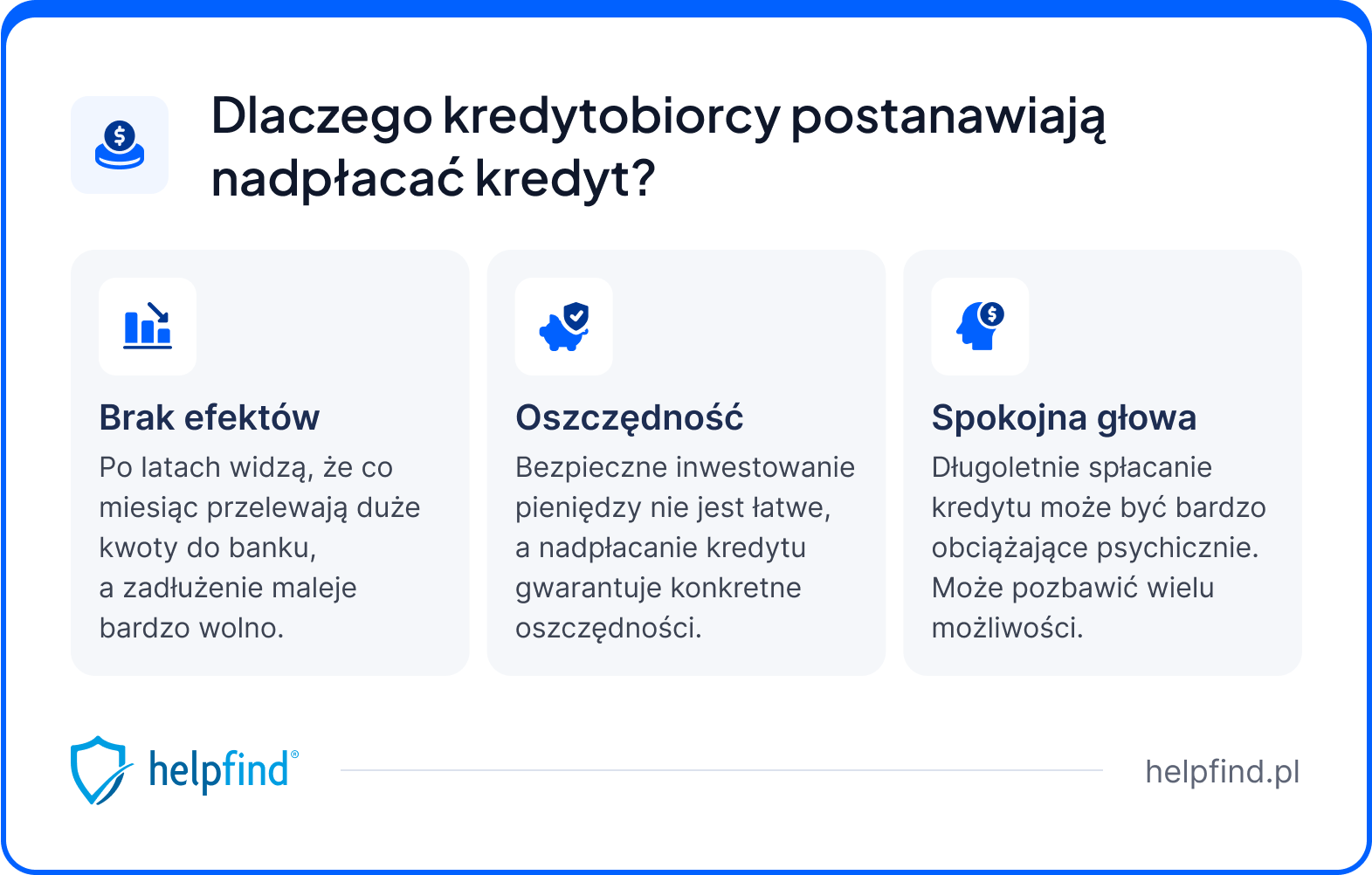

Jeśli co miesiąc notujesz nadwyżkę finansową, a na dodatek masz też zaciągnięty kredyt w banku, to pewnie zastanawiasz się, czy warto go nadpłacać. Na pewno z tyłu głowy masz też perspektywę inwestowania uzyskanej nadwyżki finansowej, bo przecież najgorzej jest nic nie robić z pieniędzmi – wtedy najwięcej tracą na wartości.

Jeśli spłacasz kredyt od wielu lat, to z pewnością widzisz, że każdego miesiąca wpłacasz do banku spore kwoty, a saldo zadłużenia wcale nie spada tak bardzo, jak byś tego chciał(a). Jeśli masz już ponad 30 lat, to prawdopodobnie zaczynasz też odczuwać wpływ kredytu na Twoje codzienne życie. Dźwigając tak poważne zobowiązanie finansowe, możesz się obawiać poważnych wydatków i niepowtarzalnych okazji, które jednak są kosztowne.

Zastanawiasz się, czy dasz radę to udźwignąć, gdyby coś poszło nie tak. To oczywiście zrozumiałe, bo nadwyżka finansowa może z dnia na dzień zamienić się w braki finansowe.

Warto jednak zauważyć, że inwestowanie jest ryzykowne. Możesz nawet stracić. Nadpłacanie to z kolei coś pewnego, a na dodatek oszczędności wynikające z nadpłacania mogą być naprawdę spore, jak wykazaliśmy wcześniej w tym artykule.

FAQ – najczęściej zadawane pytania

Czy opłaca się nadpłacać kredyt małymi kwotami?

Tak, mimo że najlepszy efekt dają większe wpłaty kredytu (pozwalają na szybsze zamknięcie zobowiązania i oszczędności), to każda, nawet najmniejsza nadpłata daje podobny efekt, choć oczywiście, w mniejszej skali. Warto pamiętać, że regularnie nadpłacanie kredytu, nawet niewielkimi sumami, sukcesywnie zwiększa oszczędności i skraca okres obowiązywania umowy kredytowej.

Jak działa nadpłata kredytu hipotecznego?

Wpłata na konto banku większej kwoty pieniędzy, niż jest to przewidziane w umowie kredytowej prowadzi do wyboru między wcześniejszą spłatą zobowiązania albo zmniejszeniem rat kredytu przy zachowaniu ustalonego okresu kredytowania. Jeśli chcesz przekonać się, jak wygląda to w praktyce, pomoże Ci w tym bezpłatny kalkulator nadpłat kredytu hipotecznego, który znajdziesz w sieci.

Co spłacam przy nadpłacie kredytu – kapitał czy odsetki?

Nadpłata kredytu powoduje zmniejszenie kapitału kredytowego, w przeciwieństwie do standardowych rat, w których w pierwszej kolejności spłaca się odsetki, a w dopiero w drugiej kolejności kapitał, od którego nalicza się odsetki, prowizje i inne koszty kredytu, narzucone przez bank.

Ile można zaoszczędzić, nadpłacając kredyt?

To, ile zaoszczędzisz, nadpłacając kredyt, zależy od wielu kwestii. Najważniejszą jest pozostała kwota do zapłaty oraz wartość nadpłat. Spory wpływ na to, ile można zaoszczędzić, ma również wybór między skróceniem czasu trwania umowy a zmniejszeniem wartości kolejnych rat, z czego lepszy efekt przynosi pierwsze rozwiązanie.

Beniamin Niśkiewicz

Redaktor

Autor kilkuset artykułów o tematyce związanej z odszkodowaniami komunikacyjnymi i produktami finansowymi. Wcześniej zajmował się również kwestią świadczeń dla osób z niepełnosprawnością, w tym głównie świadczeniem pielęgnacyjnym dla opiekunów osób dorosłych. Na co dzień ściśle współpracuje z ekspertami ds. dochodzenia roszczeń. Absolwent Wydziału Filologicznego Uniwersytetu Wrocławskiego.

Poznajmy się

Poprzedni artykuł

Wypadek komunikacyjny – co powinieneś o nim wiedzieć?

Następny artykuł

Wypłata odszkodowania z oc sprawcy. Jak długo trzeba czekać?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii22.07.2025

11 min

Sprawdzenie umowy kredytowej – co może zyskać kredytobiorca?

Chcesz obniżyć ratę kredytu? Bezpłatnie sprawdzimy Twoją umowę kredytową i powiemy, ile możesz zyskać...

Finanse

12.07.2023

10 min

Ubezpieczenie kredytu – co powinieneś o nim wiedzieć?

Ubezpieczenie kredytu to jeden z czynników, mający wpływ na wiele elementów kredytu. Sprawdź, co powinien wiedzieć o nim każdy kredytobiorca....

Finanse

08.02.2024

10 min

Sankcja kredytu darmowego orzeczenia – co wiąże się z wyrokiem sądu?

Sankcja kredytu darmowego orzeczenia w sprawie tego prawa do darmowego kredytu nadal nie są ujednolicone. Dowiedz się, jak uzyskać pomoc....

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line